بقلم: ليث قسيس- (نشر المقال في صحيفة الحدث)

تُستخدم التكنولوجيا المالية (Fintech)، (الكلمة هي مزج كلمتي التكنولوجيا المالية)، لوصف التكنولوجيا الجديدة التي تسعى إلى تحسين وأتمتة تقديم الخدمات المالية واستخدامها.

تُستخدم التكنولوجيا المالية في جوهرها لمساعدة الشركات وأصحاب الأعمال والمستهلكين على إدارة عملياتهم المالية وحياتهم المالية بشكل أفضل من خلال استخدام البرامج والخوارزميات المتخصصة التي تُستخدم على أجهزة الكمبيوتر وعلى الهواتف الذكية بشكل متزايد.

عندما ظهرت التكنولوجيا المالية في القرن الحادي والعشرين، تم تطبيق المصطلح في البداية على التكنولوجيا المستخدمة في أنظمة المؤسسات المالية القائمة وتصف التكنولوجيا المالية، التي أشارت في الأصل إلى تكنولوجيا الكمبيوتر المطبقة في المكتب الخلفي للبنوك أو الشركات التجارية.

منذ ذلك الحين، على نطاق واسع، يمكن أن ينطبق مصطلح "التكنولوجيا المالية" على أي ابتكار في كيفية تعامل الأفراد مع الأعمال التجارية، من اختراع النقود الرقمية إلى مسك الدفاتر مزدوج القيد. فكان هناك تحول إلى المزيد من الخدمات الموجهة نحو المستهلك وبالتالي التعريف أصبح توجهاً نحو المستهلك. وتشمل التكنولوجيا المالية الآن تداخلا مع قطاعات وصناعات مختلفة مثل التعليم، والخدمات المصرفية للأفراد، وتجنيد الأموال في المؤسسات غير الربحية، وإدارة الاستثمار على سبيل المثال لا الحصر. تشمل التكنولوجيا المالية أيضًا تطوير واستخدام العملات الرقمية المشفرة مثل البيتكوين.

ومنذ ثورة الإنترنت وثورة الإنترنت عبر الهاتف المحمول/ الهاتف الذكي، نمت التكنولوجيا المالية بشكل مضطرد بمجموعة واسعة من التدخلات التكنولوجية في الشؤون الشخصية والتمويل التجاري. تصف Fintech الآن مجموعة متنوعة من الأنشطة المالية، مثل تحويل الأموال، أو إيداع شيك بهاتفك الذكي، أو تجاوز فرع البنك للتقدم بطلب للحصول على ائتمان، أو تجنيد الأموال لبدء الأعمال التجارية، أو إدارة استثماراتك بشكل عام دون مساعدة شخص ما. وفقًا لمؤشر تبني التكنولوجيا المالية لعام 2019 الصادر عن EY، يستخدم ثلث المستهلكين على الأقل خدمتين أو أكثر من خدمات التكنولوجيا المالية، كما أن هؤلاء المستهلكين يدركون بشكل متزايد التكنولوجيا المالية كجزء من حياتهم اليومية.

تشترك الشركات الناشئة في مجال التكنولوجيا المالية التي يتم الحديث عنها (والأكثر تمويلًا) في نفس الخاصية: فهي مصممة لتكون تهديدًا وتحديًا وفي النهاية انتزاع السوق من مقدمي الخدمات المالية التقليديين والراسخين من خلال كونها أكثر ذكاءً، أو تخدم شريحة غير مخدومة أو تقدم خدمة بشكل أسرع و/أو أفضل.

على سبيل المثال، تسعى شركة Affirm إلى إبعاد شركات بطاقات الائتمان عن عملية التسوق عبر الإنترنت من خلال توفير طريقة للمستهلكين لتأمين قروض فورية وقصيرة الأجل للمشتريات. في حين أن المعدلات يمكن أن تكون عالية، تدعي شركة Affirm أنها توفر طريقة للمستهلكين الذين يعانون من ضعف الائتمان أو عدم وجوده وسيلة لتأمين الائتمانات وكذلك بناء تاريخهم الائتماني. وبالمثل، تسعى شركة Better Mortgage إلى تبسيط عملية الرهن العقاري (وتجنب سماسرة الرهن العقاري التقليديين) من خلال عرض رقمي فقط يمكن أن يكافئ المستخدمين بخطاب موافقة مسبقة تم التحقق منه في غضون 24 ساعة من تقديم الطلب. تسعى شركة GreenSky إلى ربط المقترضين الذين يقومون بتحسين المنازل بالبنوك من خلال مساعدة المستهلكين على تجنب المقرضين التقليديين الراسخين وتوفير الفائدة من خلال تقديم فترات ترويجية بدون فائدة. بالنسبة للمستهلكين الذين لا يملكون ائتمانًا أو لديهم ائتمان ضعيف، تقدم شركة "تالا" للمستهلكين في العالم النامي قروضًا متناهية الصغر عن طريق إجراء بحث عميق عن بيانات على هواتفهم الذكية لتاريخ معاملاتهم والأشياء التي تبدو غير ذات صلة، مثل الألعاب المحمولة التي يلعبونها. تسعى شركة تالا لمنح هؤلاء المستهلكين خيارات أفضل من البنوك المحلية والمقرضين غير المنظمين ومؤسسات التمويل الأصغر الأخرى.

باختصار، إذا كنت قد تساءلت يومًا عن سبب كون بعض جوانب حياتك المالية مزعجة للغاية (مثل التقدم بطلب للحصول على قرض عقاري من أحد المقرضين التقليديين) أو شعرت أن خدمة معينة من بنك ما أو محل صرافة لم تكن مناسبة تمامًا، فمن المحتمل أن تكون التكنولوجيا المالية توفر حلا بديلا لك أو تسعى إلى توفيره.

على سبيل المثال، تسعى التكنولوجيا المالية للإجابة على أسئلة مثل: "ما سبب الغموض الذي يجعل مجموع نقاط أهليتي الائتمانية الخاصة بي غامضة للغاية وكيف يتم استخدامها للحكم علي؟". من هنا، سعت شركة Upstart إلى جعل تقييم مخاطر الائتمان من خلال منظومةFICO ، بالإضافة إلى المقرضين الآخرين على حد سواء إن كانت التقليدية منها أو التكنولوجية المالية خدمة بائدة وذلك باستخدامهم مجموعة بيانات مختلفة لتحديد الجدارة الائتمانية. وهي تشمل تاريخ التوظيف والتعليم وما إذا كان المقترض المحتمل يعرف درجة الائتمان الخاصة به لاتخاذ قرار بشأن الاقتراض وكيفية تسعير القروض.

تُعطى معاملة مماثلة للخدمات المالية التي تتراوح من القروض الجسر للذين يقلبون شراء وبيع منازل (LendingHome)، إلى منصة الاستثمار الرقمية التي تعالج حقيقة أن النساء يعشن لفترة أطول ولديهن متطلبات ادخار فريدة، ويكسبن دخلا أقل من الرجال ولديهن رواتب مختلفة المنحنيات التي يمكن أن تترك وقتًا أقل لنمو المدخرات (Ellevest).

حتى الآن، قدمت مؤسسات الخدمات المالية مجموعة متنوعة من الخدمات تحت مظلة واحدة. يشمل نطاق هذه الخدمات مجموعة واسعة من الأنشطة المصرفية التقليدية إلى خدمات الرهن العقاري والتجارة. في أبسط أشكالها، تفكك التكنولوجيا المالية هذه الخدمات في عروض فردية. يتيح الجمع بين العروض المبسطة والتكنولوجيا لشركات التكنولوجيا المالية أن تكون أكثر كفاءة وتقلل من التكاليف المرتبطة بكل معاملة.

ابتكارات التكنولوجيا المالية التي أثرت على التجارة والخدمات المصرفية والاستشارات والمنتجات المالية التقليدية هي "إخلال'' لوضع السوق مثل المنتجات والخدمات المالية التقليدية التي كانت ذات يوم متاحة في الفروع البنكية والمصرفية، والباعة وأجهزة الكمبيوتر المكتبية لتتجه نحو الأجهزة المحمولة أو ببساطة التحول إلى الديمقراطية بعيدًا عن المؤسسات الكبيرة الراسخة.

على سبيل المثال، لا يتقاضى تطبيق Robinhood لتداول الأسهم، المخصص للهاتف المحمول، أي رسوم أو عمولة على الصفقات، كما أن مواقع الإقراض من نظير إلى نظير مثل Prosper Marketplace وLending Club OnDeckو تعد بخفض الأسعار عن طريق فتح المنافسة على القروض لقوى السوق العريضة. يقدم مقدمو قروض الأعمال مثل Kabbage, Lendio, Accion and Funding Circle (من بين آخرين) منصات سهلة وسريعة للشركات الناشئة والشركات القائمة لتأمين رأس المال التشغيلي. أوسكار، وهي شركة تأمين ناشئة عبر الإنترنت، تلقت تمويلًا بقيمة 165 مليون دولار في آذار/مارس 2018. جولات التمويل الكبيرة هذه ليست غير عادية وتحدث عالميًا للشركات الناشئة في مجال التكنولوجيا المالية.

ومع ذلك، فقد اهتمت بعض البنوك التقليدية، واستثمرت بكثافة لتصبح أكثر شبهاً بالشركات التي تسعى إلى تعطيلها. على سبيل المثال، أطلق بنك الاستثمار Goldman Sachs منصة إقراض المستهلكين في الولايات المتحدة Marcus في عام 2016. وعلى الرغم من ذلك، العديد من مراقبي الصناعة الخبراء في مجال التكنولوجيا يشيدون أن مواكبة الابتكارات المستوحاة من التكنولوجيا المالية تتطلب أكثر من مجرد زيادة الإنفاق على التكنولوجيا من قبل البنوك التقليدية. بدلاً من ذلك، يتطلب التنافس مع الشركات الناشئة تغييرًا كبيرًا في نمط التفكير التقليدي بإدارة العمليات المصرفية وصنع القرار وحتى الهيكل العام للشركة.

اليوم، هنالك تقنيات أحدث، مثل التعلم الآلي والذكاء الاصطناعي، والتحليلات السلوكية التنبؤية، والتسويق المستند إلى البيانات، التي سوف تزيل التخمين والتفكير التقليدي باتخاذ القرارات المالية. ولن تتعلم تطبيقات التكنولوجيا المالية عادات المستخدمين فقط، التي غالبًا ما تكون مخفية حتى عن أنفسهم، ولكنها ستشرك المستخدمين في تطبيقات لجعل قرارات الإنفاق والادخار بشكل تلقائي أفضل وفقًا لسلوك المستخدم. تعد Fintech أيضًا محولًا قويًا لتقنية خدمة العملاء الآلية، حيث تستخدم روبوتات المحادثة وواجهات الذكاء الاصطناعي لمساعدة العملاء في المهام الأساسية وتقليل تكاليف التوظيف أيضًا. ويتم أيضًا الاستفادة من Fintech الذكاء الاصطناعي لمكافحة الاحتيال من خلال الاستفادة من المعلومات حول سجل عادات الدفع والإنفاق المستهلك لتحديد أي معاملات ممكن أن تكون غير اعتيادية.

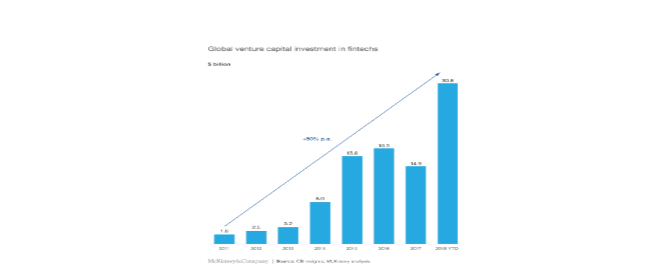

حسب تقرير لـ CB Insights، منذ 2011 إلى 2018 حصدت آلاف الشركات الناشئة في مجال التمويل أكثر من 60 مليار دولار أمريكي في جميع أنحاء العالم كما هو موضّح في الشكل أدناه.

الارتفاع الحاصل منذ عام 2011 في الاستثمار في هذا قطاع كانت تحركه ثلاثة تجمعات جغرافية أساسية -وادي السليكون في كاليفورنيا، مدينة نيويورك، ولندن. بينما شكّلت الولايات المتحدة أكثر من 50 في المئة من مجموع استثمارات شركات التكنولوجيا المالية في عام 2015، وتضاعفت حصة آسيا ثلاث مرات من نسبة 6 في المائة في عام 2010 إلى 19 في المائة في عام 2015. والواقع أن جميع مناطق العالم الآن تندرج في واحدة من أصل ثلاث فئات من نضوج منظمة الابتكار في سلسلة الكتل والتكنولوجيا المالية: الناشئة المستجدة والنظم الإيكولوجية المتقدمة.

ووصل التمويل العالمي للتكنولوجيا المالية إلى مستوى مرتفع جديد في الربع الأول من عام 2018 بفضل زيادة كبيرة في الصفقات في أمريكا الشمالية. وفي أواخر عام 2018، وفقا لـ CB Insights، وصل تمويل الشركات الناشئة مدعومة من صناديق مجازفة VC إلى مبلغ $147.37 مليار دولار أمريكي. آسيا أيضا شهدت ارتفاعًا في النشاط الاستثماري في هذه الشركات في نفس سنة 2018.

تتضمن بعض المجالات الأكثر نشاطًا في ابتكار التكنولوجيا المالية التالي:

- العملات الرقمية المشفرة والنقد الرقمي.

- تقنية سلاسل الكتل Blockchain، بما في ذلك Ethereum، وهي تقنية دفتر الأستاذ الموزع (DLT) التي تحتفظ بسجلات على شبكة من أجهزة الكمبيوتر، ولكنها لا تحتوي على دفتر أستاذ مركزي.

- العقود الذكية، التي تستخدم برامج الكمبيوتر (غالبًا ما تستخدم Blockchain لتنفيذ العقود تلقائيًا بين المشترين والبائعين).

- الخدمات المصرفية المفتوحة، وهو مفهوم يعتمد على Blockchain ويفترض أن الأطراف الثالثة يجب أن يكون لها حق الوصول إلى البيانات المصرفية لبناء التطبيقات التي تنشئ شبكة متصلة من المؤسسات المالية ومقدمي الطرف الثالث. مثال على ذلك هو أداة إدارة الأموال الشخصية .Mint

- Insurtech، التي تسعى إلى استخدام التكنولوجيا لإخلال صناعة التأمين وتبسيطها.

- Regtech، التي تسعى إلى مساعدة شركات الخدمات المالية والبنوك على تلبية قواعد الامتثال التنظيمية، وخاصة تلك التي تغطي مكافحة غسل الأموال وبروتوكولات اعرف عميلك التي تحارب الاحتيال.

- يستخدم Robo-advisors وBetterment، الخوارزميات لأتمتة نصائح الاستثمار لخفض تكلفتها وزيادة إمكانية الوصول للخدمات المالية.

- الخدمات غير المصرفية/ التي تعاني من نقص في البنوك، وهي الخدمات التي تسعى إلى خدمة الأفراد المهمشين أو ذوي الدخل المنخفض الذين يتم تجاهلهم أو عدم اهتمامهم بخدمات البنوك التقليدية أو شركات الخدمات المالية السائدة.

- الأمن السيبراني، نظرًا لانتشار الجريمة السيبرانية والتخزين اللامركزي للبيانات، يتشابك الأمن السيبراني والتكنولوجيا المالية.

يزداد انتشار الوعي بكيفية استغلال تكنولوجيا سلسلة الكتل Blockchain في القطاع المصرفي والبنكي وترجمتها لتطبيقات من قبل شركات عالمية مثل شركة برايس ووتر هاوس كوبرز (فولكان بلوكتشين) Microsoft (مشروع بلتشلي)، جي بي مورغان (جونو وكارم)، وشركة أي بي أم (هايبرليدجير وبلوكتشين أي بي أم)، اكسنتشر وديلويت.

علاوة على ذلك، قد توقع تقرير نشرته "جراند فيو للبحوث" ومقرها سان فرانسيسكو وهي شركة تختص بأبحاث السوق والتنبؤات، أن سوق سلسلة الكتل العالمي ستصل قيمته الى 7.74 مليار دولار قبل عام 2024. وكما يتوقع التقرير بأن المؤسسات العامة والحكومات سوف تتحول بشكل متزايد نحو تكنولوجيا سلسلة الكتل لتسهيل معاملات مفتوحة وفعالة لنطاق الخدمات الذي يدعم الحياة المدنية – من رسوم البلدية لتسجيل سجل السيارات وحتى للاقتراع.

هناك أربع فئات واسعة من مستخدمي التكنولوجيا المالية: 1- بين البنوك و2- مع عملاء ومستخدمي البنوك و3- مع الشركات الصغيرة و4- مع المستهلكين (ليس لديهم بالضرورة حساب بنكي). الاتجاهات نحو الخدمات المصرفية عبر الهاتف المحمول وزيادة المعلومات والبيانات والتحليلات الأكثر دقة واللامركزية في الوصول للبيانات حاليا تطور فرصًا للمجموعات الأربع للتفاعل بطرق غير مسبوقة.

أما بالنسبة للمستهلكين، كما هو الحال مع معظم التقنيات، فكلما كنت أصغر سنًا، زادت احتمالية أن تكون على دراية بماهية التكنولوجيا المالية وأن تستخدمها أو على الأقل تقبل أن تستخدمها. الحقيقة هي أن التكنولوجيا المالية الموجهة للمستهلكين تستهدف في الغالب جيل الألفية نظرًا للحجم الهائل وإمكانات المكاسب (والميراث) المتزايدة لهذا القطاع الذي كثر الحديث عنه. يعتقد بعض مراقبي التكنولوجيا المالية أن هذا التركيز على جيل الألفية له علاقة بحجم هذا السوق أكثر من قدرة واهتمام Gen Xers وBaby Boomers في استخدام التكنولوجيا المالية. بدلاً من ذلك، تميل التكنولوجيا المالية إلى تقديم القليل للمستهلكين الأكبر سنًا لأنها تفشل في معالجة مشاكلهم.

عندما يتعلق الأمر بالأعمال التجارية، قبل ظهور واعتماد التكنولوجيا المالية، كان صاحب العمل أو الشركة الناشئة يذهبون إلى أحد البنوك لتأمين التمويل أو قرض لرأس مال بدء التشغيل. وإذا كانوا يعتزمون قبول مدفوعات بطاقات الائتمان، فسيتعين عليهم إقامة علاقة مع مزود ائتمان وحتى تثبيت البنية التحتية، مثل قارئ البطاقة المتصل بالخط الأرضي. الآن، مع تكنولوجيا الهاتف المحمول، أصبحت هذه العقبات شيئًا من الماضي.

تعد الخدمات المالية من بين أكثر القطاعات تنظيمًا في العالم. لذلك، ليس من المستغرب أن تكون اللوائح التنظيمية هي مصدر قلق عند الحكومات مع انطلاق شركات التكنولوجيا المالية. مع دمج التكنولوجيا في عمليات الخدمات المالية، تضاعفت المشاكل التنظيمية لهذه الشركات. في بعض الحالات، تكون المشاكل من وظائف التكنولوجيا نظرا لسرعة وتيرة الشركات الناشئة لطرحها ونفاد صبر صناعة التكنولوجيا لإخلال قطاع المصرفي والتمويل. على سبيل المثال، أتمتة العمليات ورقمنة البيانات جعلت أنظمة التكنولوجيا المالية عرضة لهجمات واختراق المتسللين. إن حالات الاختراق لشركات بطاقات الائتمان والبنوك هي أمثلة على السهولة التي يمكن بها للجهات الفاعلة السيئة الوصول إلى الأنظمة والتسبب في أضرار لا يمكن إصلاحها. تتعلق الأسئلة الأكثر أهمية بالنسبة للمستهلكين في مثل هذه الحالات بالمسؤولية عن مثل هذه الهجمات بالإضافة إلى إساءة استخدام المعلومات الشخصية والبيانات المالية المهمة.

حالات عدة أدى فيها اصطدام ثقافة التكنولوجيا المالية التي تتحرك بسرعة وتعمل على إخلال نماذج عمل قطاع المصرفي/ التمويل التقليدي المحافظ الذي هو بالعادة متجنب للمخاطر إلى نتائج غير مرغوب فيها. مثلا، خرقت شركة Zenefits الناشئة في مجال التأمين الصحي ومقرها سان فرانسيسكو، والتي تقدر قيمتها بأكثر من مليار دولار في الأسواق الخاصة، قوانين التأمين في كاليفورنيا من خلال السماح للوسطاء غير المرخصين ببيع منتجاتها والتأمين بوثائق التأمين. غرمت هيئة الأوراق المالية والبورصات الشركة مبلغ 980 ألف دولار وكان عليهم دفع 7 ملايين دولار إلى قسم تنظيم قطاع التأمين في ولاية كاليفورنيا.

التنظيم هو أيضًا مشكلة في عالم العملات المشفرة الناشئ. عروض العملات الأولية (Initial Coin Offerings) هي شكل جديد من أشكال تجنيد الأموال التي تسمح للشركات الناشئة بجمع رأس المال مباشرة من المستثمرين العاديين. في معظم البلدان، عروض العملات الأولية هي عملية غير منظمة وقد تصبح أرضًا خصبة لعمليات الاحتيال. كما سمح عدم اليقين التنظيمي للعرض الأولي للعملات لأصحاب المشاريع لتجنب الرسوم وتكاليف الامتثال لجنة الأوراق المالية والبورصات. العديد من البلدان التي تحظى فيها طرح العملة ICO بشعبية، مثل اليابان وكوريا الجنوبية، أخذت أيضًا زمام المبادرة في تطوير اللوائح الخاصة بمثل هذه العروض لحماية المستثمرين.

ويعد تمرير اللائحة العامة لحماية البيانات General Data Protection Regulation (GDPR)، وهي إطار عمل لجمع البيانات الشخصية واستخدامها، في الاتحاد الأوروبي محاولة أخرى للحد من كمية البيانات الشخصية المتاحة للبنوك.

بسبب تنوع العروض في التكنولوجيا المالية والصناعات المختلفة التي تمسها، من الصعب صياغة نهج واحد وشامل لهذه الشركات. بالنسبة للجزء الأكبر، استخدمت الحكومات اللوائح الحالية/ القائمة، وفي بعض الحالات، قامت بتنظيم التكنولوجيا المالية عن طريق إنشاء برامج صناديق رمل تنظيمية Regulatory Sandbox للتكنولوجيا المالية لتقييم الآثار المترتبة على التكنولوجيا في هذا القطاع.

بشكل عام، يتعين على الشركات الناشئة الحصول على إعفاء مؤقت من الترخيص كي تتمكن من اختبار منتجاتها أو خدماتها في السوق خلال وجودها في البرنامج Sandbox.

وتمنح السلطة المنظمة للقطاع المصرفي إعفاءات للسماح للشركات (الأغلب ناشئة) ببدء اختبار منتجاتها على الفور ودخول السوق أثناء التقدم للحصول على التراخيص اللازمة قبل التخريج وعند نجاح المشروع. وتمكن هذه الفترة تطوير المنتجات والخدمات وتحسينها قبل إنفاق المال والوقت المبذول في الحصول على ترخيص كامل.

بالنسبة لمنح لإعفاءات مؤقتة من الترخيص، تنظر السلطة التنظيمية فيما إذا كانت الفوائد التجارية لمنح الإعفاء تفوق الأضرار التنظيمية. ويتم اتخاذ تدابير مناسبة لحماية مصالح العملاء أثناء التجربة في البرنامج Sandbox، بما في ذلك العملية المناسبة لاختيار المشاريع التي تحدد المخاطر المرتبطة والانضمام طوعًا إلى المحاكمة، وإجراءات معالجة الشكاوى المحسّنة، وآلية للتعويض في الوقت المناسب والعادل عن خسائر العملاء المالية الناجمة عن أي إخفاقات في المحاكمة، والترتيبات المناسبة للعملاء للانسحاب من التجربة.

ومن التجربة الاسترالية هنالك عدة أنواع من المنتجات المالية المؤهلة للإعفاءات المؤقتة وتشمل خدمات بيع التجزئة: مثل عملية الدفع الصادرة عن المؤسسات المعتمدة لتلقي الودائع (مع حدود خلال فترة التجربة بحد أقصى 10000 دولار رصيد خلال التجربة)، منتجات الإيداع (بحد أقصى 10000 دولار رصيد)، خدمات مصرفية استثمارية: مثل أوراق مالية مدرجة أو مخططات بسيطة (تعرض بحد أقصى 10000 دولار)، ومنتجات التأمين العامة للممتلكات الشخصية ومحتويات المنزل (بحد أقصى 50،000 دولار مؤمن عليه) إدارة أصول فيما يتعلق بالأنشطة الائتمانية، بحيث يتم تطبيق إعفاء ترخيص على الشركات التي تعمل كوسيط أو تقدم مساعدة ائتمانية لعقود الائتمان التي لا يزيد حجم القرض فيها عن 25000 دولار، وليست عقود إيجار للمستهلكين أو تخضع لبعض التزامات الإقراض المسؤولة، وأسواق البنية التحتية: فيما يتعلق بخدمات مداولة البيع وشراء الأسهم.